6月14日,中國光大銀行披露2023年綠色金融債券(第一期)發(fā)行文件。據(jù)悉,光大銀行此次債券發(fā)行總額為人民幣200億元,期限為3年,品種為固定利率品種。

本期債券由主承銷商組織承銷團成員,擬通過簿記建檔、集中配售的方式在全國銀行間債券市場公開發(fā)行。牽頭主承銷商為中國國際金融股份有限公司,聯(lián)席主承銷商包括中國工商銀行、中國農(nóng)業(yè)銀行、中國銀行、中國建設(shè)銀行、交通銀行等。

債券的發(fā)行首日/簿記建檔日期為2023年6月19日,繳款日為2023年6月21日,起息日2023年6月21日,兌付日為2026年6月21日。本期債券最小認購金額為人民幣1000萬元,且必須是人民幣1000萬元的整數(shù)倍。經(jīng)中誠信國際信用評級有限責(zé)任公司綜合評定,中國光大銀行的主體評級為AAA級,本期債券的評級為AAA級。

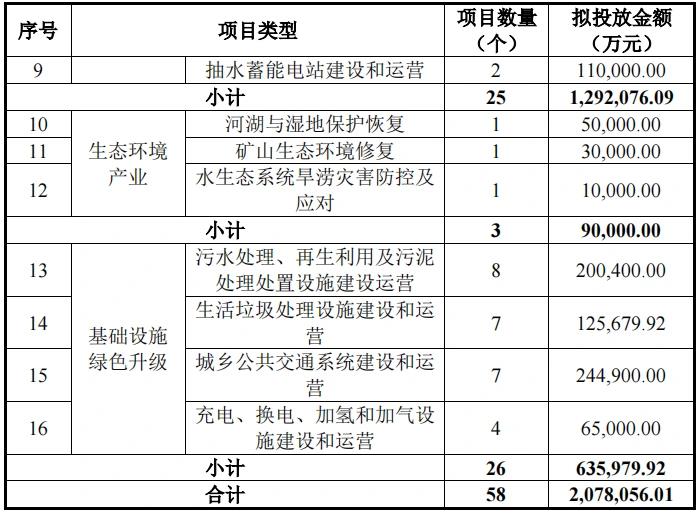

募集資金擬投放于節(jié)能環(huán)保產(chǎn)業(yè)、清潔能源產(chǎn)業(yè)、生態(tài)環(huán)境產(chǎn)業(yè)和基礎(chǔ)設(shè)施綠色升級四大產(chǎn)業(yè)領(lǐng)域、共計58個募投項目,募集資金擬投放金額合計為人民幣207.81億元。

本期債券本金和利息的清償順序等同于商業(yè)銀行一般負債,為先于商業(yè)銀行長期次級債務(wù)、二級資本工具、混合資本債券、其他一級資本工具以及股權(quán)資本的無擔(dān)保商業(yè)銀行金融債券。

來源:大河財立方

主管單位:中國反腐敗司法研究中心

主辦單位:企業(yè)廉潔合規(guī)研究基地

學(xué)術(shù)支持:湘潭大學(xué)紀檢監(jiān)察研究院

技術(shù)支持:湖南紅網(wǎng)新媒科技發(fā)展有限公司